“逆周期因子”可以削弱“收盘价”的影响。加入逆周期因子后,央行多了一项外汇市场干预的手段。举个例子,根据“收盘价+篮子货币”机制,第一天,央行将中间价确定为6.8,收盘价贬值至6.81,美元指数贬值1%。第二天,央行只能根据规则将中间价重新确定至6.8左右。但是,引入逆周期因子后,央行可以认为收盘价没有真正反映经济基本面,于是将第二天的中间价调整至6.79。 对于中国这样的大型开放经济体而言,最终选择的汇率制度必然是自由浮动,最新的汇率机制改革却与这一目标渐行渐远。外汇市场干预可能重新成为常态化操作,并对境内货币供应形成新的扰动。

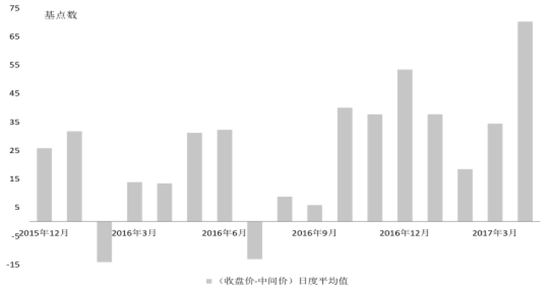

要解决人民币汇率与基本面脱钩问题,有两种方案。一种方案是直接向浮动汇率过渡,人民币汇率先贬后升。现在是过渡到浮动汇率的良好时机。无论是从外部环境,还是境内外债规模考虑,目前过渡到浮动汇率的经济成本最低。另一种方案是回到固定汇率,央行重新掌握中间价定价权。这会降低央行干预外汇市场的压力,有助于稳定市场预期。 观察中国的外汇市场,可以发现今年4月的贬值压力实际上已经非常大(见下图),但是由于美元指数大幅下跌,所以人民币汇率基本保持平稳。 数据来源:wind。图 3 人民币汇率形成机制改革进程 2017年5月26日,中国外汇交易中心表示,中国央行考虑在人民币兑美元中间价报价模型中引入逆周期因子。在新的定价公式下,中间价=收盘价+一篮子货币汇率变化+逆周期调节因子。纳入逆周期调节因子,是指中间价会对顺周期波动进行反向操作,避免市场人云亦云的羊群效应。 一语成谶。2017年上半年中国经济显著回暖,人民币汇率升值幅度却非常有限。对比人民币汇率、美元指数和其他新兴市场货币情况,可以发现,2017年1月至5月,美元指数下跌5.3%,其他新兴市场货币平均升值3.6%,人民币汇率却仅仅升值0.96%。特别在4月份之后,美元指数从101降至97,人民币汇率不为所动,基本维持在一条水平线,见下图。 显然,央行采取的是第二种方案。 中国外汇交易中心表示:“当前我国外汇市场可能仍存在一定的顺周期性,容易受到非理性预期的惯性驱使,放大单边市场预期,进而导致市场供求出现一定程度的“失真”,增大市场汇率超调的风险。” 显然,央行认为当前的外汇市场存在非理性交易,汇率价格没有真正反映基本面。人民币汇率和基本面脱钩有两个重要原因。 消息一经公布,离岸市场CNH暴涨1000个基点,在岸CNY一改疲态,收盘价上涨88个基点。究竟央行为何推出“逆周期因子”,对人民币汇率走势又有那些影响?这需要从2016年谈起。 “收盘价+篮子货币”的主要问题在于,在引入篮子货币的那个时点,境内外汇市场没有出清,市场认为人民币汇率没有贬值到位,收盘价相对中间价有向下的贬值动能。另一方面,美国经济出现显著复苏迹象,市场预期未来美元指数升值概率较大,篮子货币对人民币汇率有贬值压力。 其二,美元指数的升值预期对境内投资者的引导。我国作为出口贸易顺差国,贸易商和进出口财务公司持有大量的美元盈余。在外汇市场出现较大动荡时,他们会持汇观望,等待一个更好的时机将手中的美元换成人民币。一旦市场对美元指数形成一致的上涨预期时,人民币汇率走势就会在一定程度上脱离基本面。 “逆周期因子”让央行重新获得市场价格主导权。“811汇改”后,央行虽然一直是外汇市场的重要参与者,但是让渡了价格的裁判规则,只是通过数量型干预与市场进行价格争夺战。此次引入“逆周期因子”后,央行又重新获得了价格的裁判权,市场依仗的“非对称贬值”优势落空,空头开始迅速后撤,人民币汇率将会迎来一波小幅升值,后市会基本稳定。 “逆周期因子”也可以改变“货币篮子”的影响。我们再看一个例子,第一天,央行将中间价确定为6.8,收盘价贬值至6.81,美元指数升值1%。根据“收盘价+篮子货币”机制,央行应该将中间价确定至6.81左右。引入逆周期因子后,央行如果认为中国基本面比美国更好,不能由美元指数上升来引导人民币汇率贬值,那么,央行可以将第二天的中间价调整至6.8,避免所谓的顺周期贬值。 来源:FT中文网 中国社会科学院世界经济与政治研究所 肖立晟 我们曾经期望货币当局会在当前良好的外部环境下,实施更加灵活的汇率机制。然而,最终的结果是央行推出“逆周期因子”,实施稳定汇率的改革措施。 |

廊坊新闻热线:0311-67562054