股票市场是有融资功能的,上市公司通过定增合理合法的筹集资金原本无可厚非。但凡事要有个度,没完没了的融资,投资者受不了,市场也未必扛得住。

今天要来谈谈上市公司定向增发的那点事。

要研究的公司是捷成股份(300182.SZ)。

根据公开数据统计:2011年上市以来,捷成股份通过股权再融资金额合计约68.55亿。从2014年到2016年的3年间,这家公司一共公告了五次定增,目前均已完成。

2018年3月,公司再次发出总额约30亿的定增计划,如果本次定增计划成功,那么捷成股份最近5年定增总次数将达到6次,总额将接近百亿元。

翻查公司股价走势,公司的总市值由2015年最高的350多亿缩减至2018年5月29日的231亿,市值缩水过百亿。这还是建立在过去几年大额定增的基础上。

再翻查董监高历年的股票交易记录,不乏金额不菲的高管减持。

捷成股份到底是不是一家好公司?过去几次巨额定增所募集资金都用来做什么了?有没有达到预期效果?这次接近30亿的定增到底合不合理?合不合情?合不合规?

定增计划年年有,总额近百亿

业务和财务数据后面再谈,先端上再融资数据。

根据公开数据整理,捷成股份2014年至2016年一共定增5次,募集资金合计约68.55亿。

除了以上5次定增,捷成股份还在2016年和2017年分别发行了公司债和短期融资券各自募集6亿元。债券融资暂且不谈,对股民而言这是相对次要的问题。

2018年3月14日,捷成股份又公布了最新一次定增计划:募集资金总额不超过29.95亿元,拟投资于影视剧制作,版权运营及智慧教育等项目。

看完融资再看分红。

根据公告整理,2014、2015和2016年,捷成股份分红金额分别为0.75亿、1.54亿和0.95亿,三年合计3.24亿元。与这三年68.55亿定增总额相比,分红只相当于股权再融资总额的4.73%。

与净利润相比,2014—2016年,公司归母净利润合计约17.57亿元,累计分红率仅为18.44%。

时间拉长一点,从2011年上市开始算,截至2016年,公司累计分红约4.81亿元。以实控人徐子泉在捷成股份历年的持股比例计算,其个人累计获得分红超过2亿元。

捷成股份过往巨额定增钱都花到哪里去了?最新的这次30亿定增计划又准备做什么?

我们下面来具体看一看。

车轮并购,利润飞升

翻查公司过往公告,定增与并购密切相关。

捷成股份上市后不久就展开了并购,2014年之后力度尤其大,以下是根据公开数据整理的并购数据:

公司2011年至今7年多的时间里,并购公司超过20家,涉及金额超过80亿。

已经完成的定增与并购细节,这里就不展开讨论了,先看一下这些并购对公司业绩的影响,从母公司利润与合并报表利润入手。

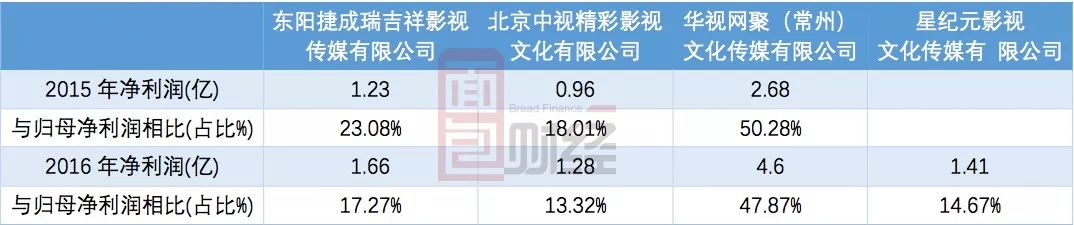

翻查2015年和2016年财报,与定增相关的被并购公司合计贡献了报告期内绝大部分的利润。以下是面包财经根据财报整理的主要数据:

以2016年为例,如上表所示,前期收购的四家公司净利润合计8.95亿元,而当期上市公司利润总额为11.19亿元,归母净利润为9.61亿元。四家子公司利润合计与利润总额相比,占比高达约79.98%;与归母净利润相比,相当于归母净利润的93.13%。

从财务数据上来看,这些巨额定增和并购确实提升了公司的归母净利润和营收,但是如果再仔细拆解一下利润表、资产负债表和现金流量表,会发现也同时存在很多隐患。

首先是商誉问题,大量并购后,捷成股份账面的商誉余额从2014年的1.01亿飙升至2016年的55.54亿。按照会计准则,这些商誉每年都要进行商誉减值测试。目前捷成股份大额并购的项目还没有发生商誉减值,但这种减值测试未来每年都进行,是不是每年都能扛得住?

其次,一些核心的财务指标表现并不算优异,甚至可以说比较不理想。

财务分析:捷成股份财报含金量几何?

翻查捷成股份上市以来的财报和核心财务数据,有些地方值得投资者,尤其是有计划参与定增的投资者关注。

第一个是归母净利润与经营性净现金流的走势并不完全吻合。

2015-2017年捷成股份的总营收增速均保持在30%以上,归母净利润的平均增速更是超过50%,但是经营性净现金流却并没有因此同步增长,甚至在2017年出现了负增长。(如图):

2018年一季度的情况也不算太乐观,根据一季报:公司营业总收入9.39亿元,同比增长85.45%;归母净利润2.02亿元,同比增长达到69.85%,然而经营性现金流为净流出1.77亿。

第二个是应收账款与预付账款的激增。

捷成股份的应收账款从上市之初2011年的0.58亿元增长到2017年的22.07亿元,6年间增幅达到3705%。而公司2017年的应收账款周转率仅为2.22次,远低于同行业(证监会行业划分)的中位数4.83次及平均值10.15次。与此同时,预付账款也明显增加,如图:

预付账款从2012年的不足1亿激增至2017年的22.33亿元,2018年一季度更是达到27.71亿元。我们与同行业的其他上市公司做一个简单的对比。

以证监会行业分类为准,广播、电视、电影和影视录音制作业一共25家上市公司,捷成股份的预付账款金额2016和2017年连续两年高居榜首。以预付账款在总资产的占比来看,捷成股份从2016年的8.38%行业排行第五上升至2017年的14.74%行业排行第二,仅比排行第一的北京文化(000802.SZ)低了0.19%。

第三是应付账款、预付账款与存货增速不相吻合。

捷成股份在近五年中,存货的账面金额累计增幅为357.72%,应付账款累计增幅461.63%,然而预付款项的增幅却高达2496.51%,远高于应付账款与存货的增幅之和。

影视文化类上市公司的应付账款、预付账款还有存货都是非常值得仔细研究的科目。今天主要是讨论定增的问题,如果读者对捷成股份的这几个科目感兴趣,下次可以再专门写篇文章来探讨这几个科目。

也许,一篇还是不够的,因为这几个科目牵一发动全身,直接关乎利润含金量,甚至关乎财报数据的可信度。

另一个可以专题研究的就是董监高及其关联人等重要股东的减持,也不展开了,只看看根据交易所公开数据整理的统计结果:2011年至今共计减持84次,在第五次定增之后,减持力度甚至更大:2016年8月至2017年12月底之间,累计减持1.1亿股,累计减持金额达到10.99亿元。

捷成股份这次定增,监管部门放不放行?市场买不买单?利润含金量究竟如何?